少子高齢化が進む中、子ども1人にかかる教育費は年々増えています。

2019年には「老後2000万円問題」が話題となり、多くの人が老後に不安を覚えることとなりました。

「教育費だけでなく老後資金も考えなくちゃだけど、どんなバランスでどのくらい準備したらいいかわからない・・・」という人も多いのではないでしょうか。

今回は、子どもの教育費と老後に必要なお金を両立して貯めるための考え方や、具体的な方法を解説します。

教育費だけじゃない!子育て世帯のお金のリスク

子育てしているとどうしても教育にお金をかけたくなりますが、子育て世帯こそ教育費・老後資金のバランスを考えて資産形成することが必要です。

年齢が上がるほど体力的に無理ができなくなり、がんや生活習慣病などの病気にかかるリスクも高まります。

また両親の介護や家族の病気などにより、思うように仕事ができなくなくなる可能性もあります。

加えて人生100年時代と言われるように、平均寿命が伸びて老後資金が想像以上に必要になるかもしれません。

「これからは国際化の時代で英語は必須」「小学校からプログラミング教育が始まるから、プログラミング教室も行ったほうがいいかも」と早期教育にお金をかけたい気持ちはわかります。

しかし、教育費にお金をかけすぎると老後資金が貯まらず、将来子どものサポートを必要とすることにもなりかねません。

気になる教育費、いくら必要?

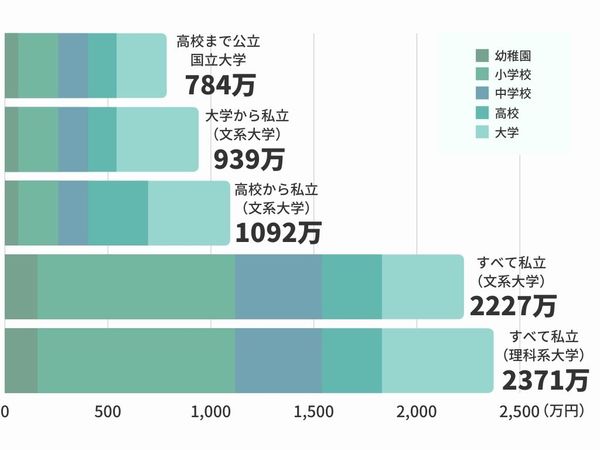

子どもの教育費は、幼稚園から大学までで最低800万円弱かかるというデータがあります。

文部科学省の資料によると、幼稚園から高校まですべて国公立に通った場合の費用は、授業料や通学費・習い事費用などあわせて541万円です。

国立大学の授業料は文部科学省令によって標準額が定められており、標準額を採用している大学だと入学金と4年分の授業料で総額242万5200円がかかる計算となります。

ちなみに私立大学の場合、入学金の平均は約250万円です。

4年間の学費(授業料+施設設備費)の平均は、文科系が約375万円・理科系が約516万円かかります。

- 公立大学は「国公私立大学の授業料等の推移」より。入学料と、4年分の授業料を含む。

- 私立大学は「平成30年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」より、授業料・施設設備費(4倍)と入学料の合計を算出。

- 下宿代などの生活費は含まれない。

- 1万円以下の単位については、5000円未満は切り捨て・5000円以上は繰り上げ。

医学部・歯学部など「医歯系」に行くと、6年間で約2245万円となります。

老後資金の計算の前に、教育費にはこれだけの費用がかかることをしっかりと頭に入れておきましょう。

<参考>

平成30年度における幼稚園3歳から高等学校第3学年までの15年間の学習費総額|平成30年度子供の学習費調査の結果について|文部科学省

老後に必要なお金はいくら?

ここからは、老後に必要な資金はいくらなのか、詳しい算出方法も交えて解説していきます。

老後資金は2000万円必要?

2019年に金融庁の公表した報告書を発端に「老後2000万円問題」が話題となりました。

「老後に2000万円ほど資金が足りなくなる」という認識が広がりましたが、それは必ずしも正しいとは言えません。

その人が「何歳まで働くか」や「老後にどの程度余裕を持ちたいか」によって、老後資金は大きく左右されるため、「全員が何がなんでも老後資金を2000万円貯めておかなければ困窮する」わけではありません。

金融庁の報告書の前提になっているのは、総務省家計調査(2017年)の結果です。

<参考>

家計調査報告(家計収支編)2020年(令和2年)平均結果の概要|総務省統計局

この家計調査では、夫65歳以上・妻60歳以上の夫婦のみの無職世帯において、実収入よりも実支出が毎月平均約5万5000円多く、赤字になっています。

このため余命30年として5万5000円をかけると、約2000万円足りなくなる可能性があると指摘されたのです。

しかし報告書内では、世帯主が65~69歳時点での金融資産は、夫婦世帯で2252万円とされています。

つまり「退職金も含めた貯蓄から、生活できる範囲の金額を月々切り崩して使っている」とも捉えられるのです。

このように、年金と貯蓄から計画的に生活費を使えば、「2000万円貯めておかなければ老後必ず危機的状況になる」とも限らないと言えるでしょう。

ただし、老後資金は将来さまざまな理由で不足する可能性が高いのは事実です。

サラリーマンの退職金は年々減少傾向にあり、自分の勤める会社で今年支給された年金額と同額が将来支給される保証はありません。

また夫婦ともに自営業だった場合、退職金はなく、厚生年金に入れない分サラリーマン世帯より支給額は低くなるため、2000万円の備えでは到底足りないことも起こり得ます。

サラリーマンと違い定年はないものの一生若いときと同じように働き続けることは難しいですし、健康上の理由や市況の変化により収入が得られなくなる可能性も大いにあります。

加えて医療技術の進歩などにより、2060年の平均寿命は2010年から約5歳伸びて、男性84.19歳・女性90.93歳になると推定されています。

年を取ってから慌てることのないよう、年金・退職金だけでなく個人で資産を貯めておきましょう。

<参考>

平均寿命の推移|内閣府

本当に必要な老後資金はいくら?

老後に必要なお金は、将来の年金額にもよります。

平均額を押さえるとともに、自分に必要な額もしっかり把握しておきましょう。

老後資金は平均いくら必要?

2020年の調査によると、65歳以上の無職の夫婦世帯の消費支出はひと月あたり約22万7000円・単身者では約13万3000円です。

これを元にすると、65歳から90歳まで夫婦2人で生活する場合、約6810万円が必要な計算になります。

ただしこれは平均を元に算出しているため、簡易的にでもシミュレーションするのがおすすめです。

具体的な計算方法について次からご紹介します。

老後資金の計算方法

老後に必要な資金は、おおまかに下記の計算式で算出できます。

(老後の生活費ー老後の収入)×(90歳―退職年齢)

自分の寿命はわからないため、便宜上90歳としておきます。

「老後の生活費」は、「現在の生活費の何割で暮らすか」と考えて計算します。

生活費には食費や通信費・娯楽費も含まれますが、見当がつかなければざっくり現状の70%~80%として計算してみましょう。

「老後の収入」は、一般的には主に公的年金です。

年に1度、誕生月に送られてくる「ねんきん定期便」が目安になります。

ただし、ねんきん定期便に書かれた額は手取りの金額ではなく、実際に受け取れるのはその85%~90%となります。

記載額から所得税・住民税・社会保険料などが引かれるためです。

ちなみに、年金から引かれる各種保険料などは、住んでいる自治体によって異なります。

詳しく知りたい場合は各自治体の担当窓口に聞いてみましょう。

「老後の生活費」「老後の収入」の2つを押さえると、簡易的に老後に必要なお金が計算できます。

老後生活費の不足分は貯蓄で賄う必要があるため、老後までに貯めておく必要があります。

「生活レベルをどのくらい維持したいか」「いつまで働いたほうがよいのか」など考えるときにも役立つため、おおよそでも把握しておくようにしましょう。

<参考>

年金から天引きされる介護保険料・国民健康保険料(税)・後期高齢者医療保険料・住民税の金額はどのようにして決まるのですか。|日本年金機構

教育費と老後に必要なお金を両立して貯めるには?

教育費と老後資金を両立して貯めるには、双方のバランスを考えて並行して貯めることが大切です。

「教育費3:老後資金7」とし、老後資金を優先的に貯めることをおすすめします。

子どもが大学を卒業するのは、早くても親が40歳以上で、ご家庭によっては60歳前後のケースもあるでしょう。

「教育費に最大限お金を使って、子どもが大学卒業してから老後資金を貯めよう」という考えでは、老後資金準備は間に合いません。

老後資金の蓄えがないと、「子どもが巣立ってから、子どもにサポートをお願いすることになる」事態になりかねませんが、親としてはできるだけ避けたいでしょう。

教育費にお金をかけすぎることなく、しっかりと同時進行で老後資金も貯めることが大切です。

老後資金を貯めるなら「iDeCo」

老後資金として数十年後に使うお金を貯めるなら、iDeCo(イデコ)を優先的に使って貯めるのがおすすめです。

iDeCoとは確定拠出年金法に基づいて実施されている年金制度です。

将来に向けて自分で運用方法を決め、毎月掛け金をかけて年金を作っていきます。

もしiDeCoのような非課税制度を使わずに運用すると、運用益に対し20.315%の税金がかかります。

運用益が200万円出たとすると、200万円×20.315%=約43万円も税金が引かれることになるのです。

同じ老後資金を貯めるなら、iDeCoを使うとかなりお得になることがわかるでしょう。

ただし、iDeCoは「年金を作るための制度」であるため、原則60歳までは資金が引き出せません。

60歳までに必要になるかもしれない資金は、別途貯めるようにしておくと安心でしょう。

老後までに引き出す可能性があるなら「つみたてNISA」

つみたてNISAは少額からの長期投資や積立投資・分散投資を支援する制度です。

つみたてNISA口座を通じて購入した商品は、収益が非課税になります。

特徴は以下のとおりです。

- 対象商品は金融庁の定めた一定の投資信託

- 非課税となる投資枠は40万円/年

- 非課税期間は最長20年間

- いつでも資産を売却して手元に戻せる

投資信託では、小口のお金を集めて大きな資金(ファンド)とし、株式や債権など複数の商品に分けて投資します。

メリットは、値下がりリスクを分散・軽減できることです。

またiDeCoと違い、必要な場合は60歳未満でも資産を売却して引き出せます。

住宅資金や大学の入学金など、60歳までに引き出す可能性がある資金は、つみたてNISAで運用することがおすすめです。

<参考>

つみたてNISAの概要|金融庁

短期間で資金を増やすときは「NISA」

まとまった資金で運用したい場合は、「一般NISA」を使うのがおすすめです。

一般NISAとは、つみたてNISAと同じく少額からの投資をする人向けの制度で、一般NISA口座から購入した金融商品の収益が非課税になります。

特徴は下記のとおりです。

- 対象商品は上場株式・株式投資信託・ETF(上場投資信託)・REIT(不動産投資信託)など

- 非課税投資枠は120万円/年

- 非課税期間は最長5年間

- 非課税期間内に売却すれば、いくら値上がりしても税金がかからない

つみたてNISAと違い上場株式も対象としているため、まとまった資金を使って短期間に資金を増やしたいときに向いているでしょう。

<参考>

一般NISAってなあに?-概要としくみ-|一般社団法人投資信託協会

他NISA枠を使い切ったら「ジュニアNISA」

2023年末に廃止予定であるジュニアNISAは、未成年者のための少額投資非課税制度です。

廃止が近いため、つみたてNISAや一般NISAの非課税枠をすでに最大限使っている場合にプラスアルファとして利用することをおすすめします。

特徴は下記のとおりです。

- 非課税投資枠は80万円/年

- 非課税期間は最長5年間

- 2023年末に廃止予定で、2024年以降は新規の買付けが不可

- ロールオーバーの手続きを行えば、成人になるまで非課税で運用できる

- 2023年末までは、子どもが18歳になるまでに払い出すと課税される「払い出し制限」がある(2024年からは払い出し制限が撤廃される)

ジュニアNISAにおけるロールオーバーとは、非課税期間を過ぎても運用するために、期間終了とともに新たなジュニアNISAの枠(非課税口座)に移し替える手続きのことです。

ロールオーバーをすると子どもが18歳になるまで運用益が非課税となりますが、廃止予定の制度であもあり、仕組みが少々複雑です。

つみたてNISAや一般NISAのほうがシンプルに利用できるため、それらの非課税枠を使いきってしまっている場合に検討してみてもよいでしょう。

<参考>

一般NISAとジュニアNISA、それぞれいいさ!|日本証券業協会

ジュニアNISAのポイント|金融庁

安全性・リスク回避重視で教育費を貯めるなら「学資保険」

安全性やリスク回避を重視する人は、学資保険も検討するとよいでしょう。

学資保険とは、子どもの年齢に基づいた「満期」を設定し、毎月保険料を積み立てて教育資金とする保険です。

学資保険のメリットは、具体的には下記のとおりです。

- 払込期間途中に親(契約者)に万が一のことがあったら、以後は保険料の払込が免除される

- 支払い総額に対する受け取り総額の割合(返戻率)が100%以上のものもあり、普通預金より貯蓄性が高い

- 毎月一定額を払い続けるため、着実に教育資金が積み立てられる

- 将来受け取れる金額が決まっており、計画が立てやすい

ただし学資保険には下記のようなデメリットもあるため、注意が必要です。

- 途中引き出しできないため、急なお金が必要になった場合には解約するしかない

- 途中解約すると、多くの場合は払い込んだ額より少ない金額しか戻ってこない

- 長期間資金を動かせない割には、支払い総額に対する受け取り総額の割合(返戻率)が高くない

- インフレに対応しづらい

現在、学資保険の返戻率は、90%台後半~105%前後の範囲が多いです。

子どもの医療保障なども付帯した学資保険はとくに返戻率が低く設定されている傾向がありますが、極端に返還率が高いものや低いものはあまりありません。

「投資で資金がマイナスになるリスクを取りたくない」「医療保障も一緒に検討したい」という人は、学資保険を一度検討してみてもよいでしょう。

また、これまでに説明したNISAなどと学資保険を併用して使えば、それぞれのメリットを生かしつつデメリットも補えるでしょう。

ただ、学資保険も複数社の商品があるため、どれが自分達家族に最適な保険なのか見極めるのはなかなか難しいところ。迷ったときは複数の保険代理店から担当者をマッチングして、ぴったりな保険の提案や保険の見直しを行ってくれるプロに相談してみるのもいいかもしれません。

まとめ

教育費と老後に必要なお金を両立して貯めるには、「できるだけ早めに貯め始めること」「老後資金を優先的に貯めること」が必要です。

子どもが大学を卒業してから老後資金を貯め始めたのでは、老後資金の準備が間に合わず、子どもに将来サポートをお願いすることになりかねません。

実際に貯める方法は、投資によるリターンを取るか安全性を取るかによって変わります。

「将来何に使う予定のお金なのか」「途中で引き出す可能性はあるか」などを考えれば、自分にあった商品や制度がわかりやすくなるはずです。

NISAなど非課税制度をフルに活用して、節税しながらお得に資産形成を始めましょう。

コメント